企业购买国债账务处理(国债风险)

一、购入债券的会计处理

当企业购入债券时,会计分录如下记录:

借:持有至到期投资-面值 600,000元

借:持有至到期投资-溢折价 128,000元

贷:银行存款 728,000元

二、国债的会计处理及问题解答

1. 国债的购买与会计分录:购买国债时,按照是否打算持有至到期,会计分录有所不同。若打算持有至到期,则分录与购入债券类似。若不打算持有至到期,则会计分录为:借:可供出售金融资产-成本,贷:银行存款。每年年末,需要确认可供出售金融资产的公允价值变动,借:可供出售金融资产-公允价值变动(公允价值大于成本借方,反之贷方),贷:其他综合收益。利息收入的处理则与购入债券相同。

《中华人民共和国企业所得税法实施条例》对于利息收入有着明确的规定,其中包括第十八条和第八十二条的详细条款。这些规定主要涉及到企业将资金提供他人使用但不构成权益性投资的情况下取得的收入,如存款利息、贷款利息、债券利息和欠款利息等。这些利息收入按照合同约定的债务人应付利息的日期来确认收入的实现。

关于国债利息收入的税收执行口径,我们需要明确一点:国债利息收入属于应税收入。但在新法实施后、36号公告施行之前,持有国债取得的利息收入是免税的。企业在国债付息日确认国债利息收入并享受免税。若在国债持有期间转让国债,从购买方取得的收入应视为财产转让收入,不应将其中的应计利息额单独确认为国债利息收入享受免税。即使企业采用国债净价交易法,根据国税函[2009]55号文件,财税[2002]48号文件在新法后不再执行。

在36号公告施行之前,即2008年度、2009年度、2010年度,国债利息的企业所得税处理应掌握以下原则:

一、企业在国债持有期间,会计上按照权责发生制确认的利息收入,在计征企业所得税时,因按照债务人应付利息的日期来确认,可以进行相应的调整处理。

二、企业在二级市场转让国债时,从购买方得到的利息收入,应视为投资转让所得,不能享受企业所得税免税优惠。

三、对于企业在二级市场购买的国债,会计上会将支付给上家的利息计入国债投资成本,实际持有期间对应的利息才记为应收利息。当企业实际持有到期时,取得的国债利息虽然税收上规定按照债务人应付利息的日期确认,但由于会计上确认的利息收入小于或等于国债到期日实际兑现的利息收入,因此在计征企业所得税时,可以按照企业实际确认的利息收入享受免税优惠。

四、对于企业从头至尾持有的国债,在持有期间会计上确认的利息收入,在计征企业所得税时可以进行调整;持有到期取得的利息收入,在计征企业所得税时也可以进行相应的调整处理。

而在国家税务总局发布了《国家税务总局关于企业国债投资业务企业所得税处理问题的公告》(国家税务总局公告2011年第36号)之后,企业在付息日或到期前转让国债从购买方取得的国债利息收入也免征企业所得税。这一政策的实施为企业带来了更为明确的税务处理方式,有助于企业更好地进行财务管理和税务规划。国债利息收入税收执行口径及其在企业财务与税务处理中的实践

自2011年起,企业对于国债投资业务的所得税处理,应遵循国家税务总局2011年第36号公告的规定。该公告的执行口径清晰,为企业在实际操作中提供了明确的指导。

一、国债利息收入的确认与税收处理

企业购买国债,一般情况下,应以国债发行时约定应付利息的日期确认利息收入的实现。对于转让国债取得的国债利息收入,则在国债转让收入确认时确认利息收入。从发行者直接购买并持有的国债,其利息收入全额免征企业所得税。但在持有期间,会计上已按权责发生制确认的部分收入,在计征企业所得税时,应作相应调整。

二、申报表填报要求

企业在处理国债时,会计上一般按照权责发生制确认利息收入,而税法上在持有期间并不确定收入。在年度申报时,企业需通过附表三《纳税调整项目明细表》进行相应的调整。企业在国债到期兑付或转让国债取得利息收入时,应将持有期间取得的利息收入计入应纳税所得额,并进行相应的纳税调整。

三、政策执行的风险点

政策执行过程中需注意的风险点包括36号公告的执行时间以及税会差异的调整。国家税务总局公告2011年第36号的执行日期为2011年1月1日,对于之前发生的国债投资业务,需按其他规定执行。企业在确定国债利息收入的时点和金额上,若会计处理与税收处理存在差异,应按税收规定的申报表填报要求进行调整。

关于企业买卖债券的账务处理

企业购买债券的目的不同,其账务处理方式及损益也有所不同。购买债券的目的可能包括持有至到期、短期交易等。凭证方面,可打印交易流水单,并最好有经纪商的盖章。

企业在计算利润总额时国债利息收入的属性

企业在计算利润总额时,国债利息收入应计入投资收益科目。国债利息收入属于企业持有国债而取得的利息所得,与企业经营国债的所得有所不同。前者免税,后者则需按规定缴纳企业所得税。企业在购买国债时,会计分录通常为借:长期债权投资或持有至到期投资,贷:银行存款。收到利息时,会计分录为借:银行存款,贷:投资收益。

根据企业所得税法第二十六条的规定,企业取得的国债利息收入,免征企业所得税。具体规定包括从发行者直接购买的国债持有至到期,以及到期前转让国债或从非发行者投资购买的国债,其国债利息收入均免征企业所得税。纳税人因购买国债所得的利息收入,不计入应纳税所得额,不征收企业所得税。购买国债是否可以被视为资金运动的一部分?深入其经济效应与货币流通量的关系

一、国债与资金运动的紧密关联

对于这个问题,答案无疑是肯定的。购买国债,实质上是一种资金的运动,其背后涵盖了一系列复杂的经济效应,不仅涉及到国家财政收入的增加,还关联到货币流通量的微妙变化。

二、国债在社会经济发展中的多元角色

1. 国债对经济发展速度的调控作用:在社会需求小于供给时,国债能调动社会闲置资金,推动经济增长;反之,则通过回笼货币,稳定经济。这种双向调节效应是其他税收手段难以替代的。

2. 国债对投资结构的改变及社会经济结构的影响:发行国债会改变投资主体和投资结构,从而引导社会经济结构发生相应变化。投资的社会公益设施、基础设施等比重上升,而企业和个人的产业投资比重则相对下降。

三、国债与货币流通量的微妙关系

购买国债不仅仅是资金的简单转移,它对货币流通量也有一定的影响。具体表现为:

居民购买国债:当居民使用手持现金和储蓄存款购买国债时,如果央行将财政性存款用于商业银行贷款,可能会增加货币流通量。但如果专供财政使用,流通中的货币量可能会减少。

企业购买国债:企业购买国债的资金转化会影响其贷款需求和商业银行的贷款行为,进而影响货币流通量。

商业银行认购国债:商业银行认购国债时,如果其资金来源充足或能通过其他方式满足财政需求,不会增加货币流通量;但如果需要向央行贷款,可能会增加货币发行和流通中的货币量。

四、关于购买国债是否属于年金的问题

购买国债不等于缴纳年金。年金通常与企业为员工提供的福利计划相关,与购买国债是两个不同的概念。国债是国家发行的债券,购买者基于国家信用进行投资。年龄与购买国债没有直接关系。

购买国债不仅是资金的运动,而且是一种具有深远经济效应和货币流通量影响的经济行为。要明确的是,购买国债与年金是两个不同的概念,不应混淆。

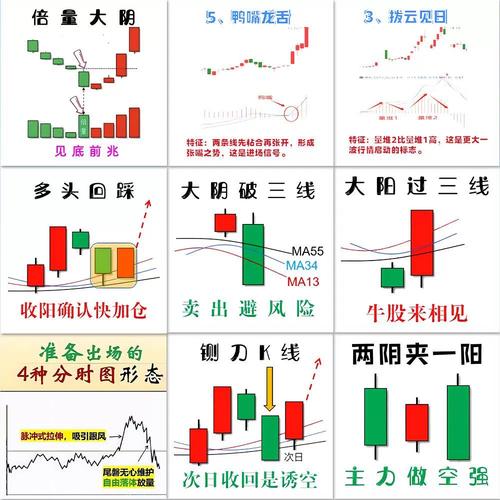

股票k线图分析

- 基金啥时候赎回最好(基金怎么赎回更合适)

- 中信证券2020投资策略报告会(中信证券年度策略

- 记账式国债主要存在什么风险(记账式国债的特

- 基金持有份额指什么(基金买了500卖出只有374)

- 国内碳化硅龙头股票(中国碳化硅企业排名)

- 2021年永续债发行规模(中国永续债)

- 人民日报最大股东(人民日报新华社谁更权威)

- 芯片半导体概念股票龙头股(中国芯片真正龙头

- 债券买入价格和卖出价格怎么算(债券是什么)

- 华夏科创50etf怎么购买(华夏科技创新基金)

- 招商证券诊股(股票交流群二维码最新)

- 拟发可转债公司(最近将要发可转债公司)

- 浙江广厦最新消息海报内容(浙江广厦俱乐部海

- ai波段雷达同花顺(同花顺ai软件怎么样)

- 专家股票解盘(买股票看盘)

- 凭证式国债名词解释(凭证式国债安全吗)